22日,國務院發展研究中心金融研究所副所長、中國銀行業協會首席經濟學家巴曙松在青島出席“2011年鐵礦石國際市場研討會”時表示,2010年中國的經濟周期呈現出典型的“周期短期化、波動高頻化”特征,2011年仍有可能保持類似特征。

巴曙松認為,財政政策和貨幣政策也將隨著經濟形勢的變化而變化,財政政策著重促轉型,而回歸穩健的貨幣政策除了常規政策工具外,宜參考“GDP+CPI”動態調節,從而管理通脹預期。這一政策可能是上半年穩健審慎,下半年積極靈活。

緊盯食品價格

“去年一系列因素導致食品價格上漲,引發新興市場國家通脹進一步加劇。”巴曙松說,新興市場國家食品占日常開銷的比重大約占30%-40%,而發達國家僅在10%-15%。因此,與發達國家貨幣政策盯住核心通脹不同,中國等新興市場國家的貨幣政策必須關注食品價格。

從影響食品價格的因素看,我國農田水利基礎設施建設沒有明顯改善,糧食生產抵御自然災害的能力十分有限。從這個意義上說,糧食連續豐收的時間越長,可能面臨減產的拐點就越近。而且,我國耕地守住18億畝紅線的壓力越來越大,勞動力成本與生產資料價格上漲趨勢難以改變,國際農產品價格上漲已成定局,長期的食品價格形勢不容樂觀。

從全球角度看,在2010年主要工業資源類商品價格普漲的大趨勢中,石油等能源類商品的漲幅明顯弱于基本金屬價格的漲幅。其原因在于,石油的需求主要受以美國為主的消費型成熟市場國家驅動,而基本金屬的需求主要受以中國為主的新興市場國家驅動。由此,2010年中國等新興市場國家領先歐美復蘇的情況造就了基本金屬價格走勢強于石油。

而在2011年,全球經濟的持續復蘇將支持主要工業資源類商品價格繼續維持漲勢,但石油相對于基本金屬增長的相對弱勢可能會改變。如果美國經濟按預期在2011年進入內需加速擴大的增長通道,將促使原油需求擴大的預期持續升溫,而非洲和中東政局不穩恐導致原油價格大幅波動,原油價格如果明顯上升將進一步推升全球通脹態勢。

3月CPI或沖高

在巴曙松看來,我國物價壓力最大的時期已經過去。“歷數中國過去大的通脹可以看到,一般都有大規模貨幣發行、經濟過熱和糧價上漲3個條件。”而目前,廣義貨幣增速明顯回落,投資、出口等有了一定下滑,前期以蔬菜為主的食品價格上漲趨勢自春節后開始緩解。

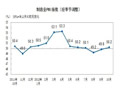

巴曙松預計,CPI環比高點已經過去,但同比由于去年基數較低還有沖高可能,3月份有可能達到甚至超過5%。“上半年很多人可能會提穩健、審慎,而下半年就有可能表達積極、靈活等。”從全年看,CPI將保持在4%-5%左右,相應的波動區間大致在1個百分點。其前提是,貨幣緊縮必須抑制總需求,從而打消通脹預期。

為了避免出現目前由局部供給沖擊引發的食品價格上漲轉化為全面通脹,巴曙松認為,2011年貨幣政策或采取差別存款準備金動態調控信貸、適度糾正負利率并抑制資產泡沫、人民幣有效匯率適度升值、加息、適當管制資本流入并鼓勵資本流出的“一攬子政策”來管理通脹預期。

“最近如此頻繁的‘三率’(存款準備金率、利率、匯率)齊發,緊縮力度很少見,凸顯出決策層抑制通脹的決心。”巴曙松說,我國實現平衡、可持續增長的趨勢性增長并推進結構調整將是一個中長期課題,2011年是一個開始。

他認為,2011年是“十二五”規劃開局之年,投資仍然是實現增長、保證就業最為方便的途徑,而投資增長很大程度上依賴于信貸支持,而且,從我國經濟增長率的波動曲線可以看到,每一個五年規劃初期都有沖高的沖動,因此信貸總量很難顯著收緊。

另外,導致目前CPI沖高的部分因素是暫時性的,而另一些則可能是更加持久的趨勢性因素。因此,對周期性與趨勢性因素的區分,是預測2011年貨幣政策走向的重要依據。

巴曙松認為,財政政策和貨幣政策也將隨著經濟形勢的變化而變化,財政政策著重促轉型,而回歸穩健的貨幣政策除了常規政策工具外,宜參考“GDP+CPI”動態調節,從而管理通脹預期。這一政策可能是上半年穩健審慎,下半年積極靈活。

緊盯食品價格

“去年一系列因素導致食品價格上漲,引發新興市場國家通脹進一步加劇。”巴曙松說,新興市場國家食品占日常開銷的比重大約占30%-40%,而發達國家僅在10%-15%。因此,與發達國家貨幣政策盯住核心通脹不同,中國等新興市場國家的貨幣政策必須關注食品價格。

從影響食品價格的因素看,我國農田水利基礎設施建設沒有明顯改善,糧食生產抵御自然災害的能力十分有限。從這個意義上說,糧食連續豐收的時間越長,可能面臨減產的拐點就越近。而且,我國耕地守住18億畝紅線的壓力越來越大,勞動力成本與生產資料價格上漲趨勢難以改變,國際農產品價格上漲已成定局,長期的食品價格形勢不容樂觀。

從全球角度看,在2010年主要工業資源類商品價格普漲的大趨勢中,石油等能源類商品的漲幅明顯弱于基本金屬價格的漲幅。其原因在于,石油的需求主要受以美國為主的消費型成熟市場國家驅動,而基本金屬的需求主要受以中國為主的新興市場國家驅動。由此,2010年中國等新興市場國家領先歐美復蘇的情況造就了基本金屬價格走勢強于石油。

而在2011年,全球經濟的持續復蘇將支持主要工業資源類商品價格繼續維持漲勢,但石油相對于基本金屬增長的相對弱勢可能會改變。如果美國經濟按預期在2011年進入內需加速擴大的增長通道,將促使原油需求擴大的預期持續升溫,而非洲和中東政局不穩恐導致原油價格大幅波動,原油價格如果明顯上升將進一步推升全球通脹態勢。

3月CPI或沖高

在巴曙松看來,我國物價壓力最大的時期已經過去。“歷數中國過去大的通脹可以看到,一般都有大規模貨幣發行、經濟過熱和糧價上漲3個條件。”而目前,廣義貨幣增速明顯回落,投資、出口等有了一定下滑,前期以蔬菜為主的食品價格上漲趨勢自春節后開始緩解。

巴曙松預計,CPI環比高點已經過去,但同比由于去年基數較低還有沖高可能,3月份有可能達到甚至超過5%。“上半年很多人可能會提穩健、審慎,而下半年就有可能表達積極、靈活等。”從全年看,CPI將保持在4%-5%左右,相應的波動區間大致在1個百分點。其前提是,貨幣緊縮必須抑制總需求,從而打消通脹預期。

為了避免出現目前由局部供給沖擊引發的食品價格上漲轉化為全面通脹,巴曙松認為,2011年貨幣政策或采取差別存款準備金動態調控信貸、適度糾正負利率并抑制資產泡沫、人民幣有效匯率適度升值、加息、適當管制資本流入并鼓勵資本流出的“一攬子政策”來管理通脹預期。

“最近如此頻繁的‘三率’(存款準備金率、利率、匯率)齊發,緊縮力度很少見,凸顯出決策層抑制通脹的決心。”巴曙松說,我國實現平衡、可持續增長的趨勢性增長并推進結構調整將是一個中長期課題,2011年是一個開始。

他認為,2011年是“十二五”規劃開局之年,投資仍然是實現增長、保證就業最為方便的途徑,而投資增長很大程度上依賴于信貸支持,而且,從我國經濟增長率的波動曲線可以看到,每一個五年規劃初期都有沖高的沖動,因此信貸總量很難顯著收緊。

另外,導致目前CPI沖高的部分因素是暫時性的,而另一些則可能是更加持久的趨勢性因素。因此,對周期性與趨勢性因素的區分,是預測2011年貨幣政策走向的重要依據。